Börsenwoche vom 2.–6. Februar 2026

Historischer Rekord – aber unter der Oberfläche wächst die Unsicherheit

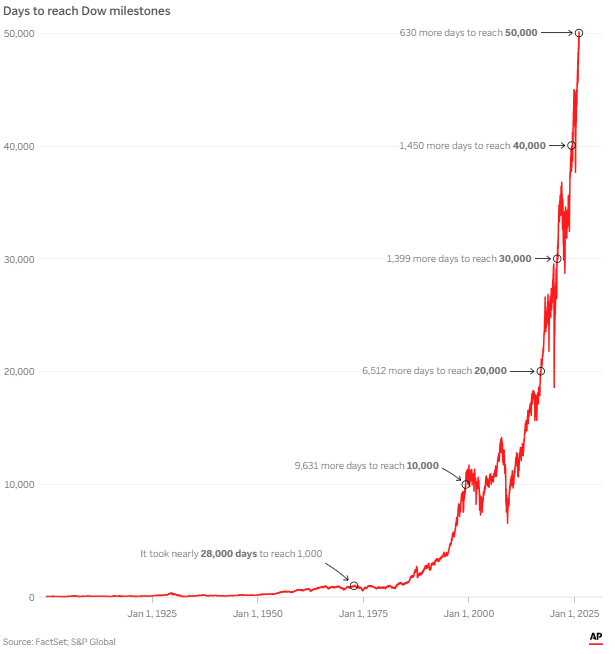

Der dominierende Moment der Woche war ein historischer Meilenstein an der Wall Street:

Der Dow Jones Industrial Average überschritt erstmals die Marke von 50.000 Punkten und schloss im Bereich von rund 50.100 Punkten.

Dieser Rekord steht jedoch im Kontrast zu deutlicher Volatilität im Technologiesektor, schwachen Arbeitsmarktdaten und wachsenden Sorgen über die realen Kosten der KI-Transformation.

Am Freitag:

- Der S&P 500 stieg um 133,90 Punkte bzw. 2 % auf 6.932,30.

- Der Dow Jones Industrial Average stieg um 1.206,95 Punkte bzw. 2,5 % auf 50.115,67.

- Der Nasdaq-Composite stieg um 490,63 Punkte bzw. 2,2 % auf 23.031,21.

- Der Russell-2000-Index kleinerer Unternehmen stieg um 92,69 Punkte bzw. 3,6 % auf 2.670,34.

Für die Woche:

- Der S&P 500 ist um 6,73 Punkte oder 0,1 % gefallen.

- Der Dow ist um 1.223,20 Punkte bzw. 2,5 % gestiegen.

- Der Nasdaq ist um 430,60 Punkte oder 1,8 % gefallen.

- Der Russell 2000 ist um 56,59 Punkte oder 2,2 % gestiegen.

Für das Jahr:

- Der S&P 500 ist um 86,80 Punkte bzw. 1,3 % gestiegen.

- Der Dow ist um 2.052,38 Punkte bzw. 4,3 % gestiegen.

- Der Nasdaq ist um 210,78 Punkte bzw. 0,9 % gefallen.

- Der Russell 2000 ist um 188,43 Punkte oder 7,6 % gestiegen.

1. Marktverlauf: Von Euphorie zu Panik – und zurück

Wochenstruktur

- Montag: Optimistischer Start durch starken ISM-Industrieindex (52,6) und Rekorde im S&P 500.

- Dienstag/Mittwoch: Dramatischer Stimmungsumschwung nach schwachem AMD-Ausblick und breitem Chip-Abverkauf.

- Donnerstag: Nervosität wegen extrem hoher KI-Investitionen der Big-Tech-Konzerne.

- Freitag: „Snapback-Rally“ durch Dip-Käufe – Dow-Rekord trotz zuvor negativer Stimmung.

Kritische Einordnung:

Die starke Freitagsrally wirkt weniger wie nachhaltige Stärke, sondern eher wie Liquiditäts- und Momentum-getriebene Gegenbewegung nach Überverkauf. Ein struktureller Trendwechsel ist daraus noch nicht ableitbar.

2. Zentrale Themen der Woche

2.1 KI-Schock im Softwaresektor („SaaS-Pocalypse“)

Ein Update der KI Claude mit Branchen-Plug-ins verstärkte die Angst, dass KI klassische Software-Abos verdrängen könnte.

→ Breite Kursverluste bei Software-, Daten- und HR-Unternehmen sowie deutlicher Rückgang eines Software-ETFs.

Bewertung:

Diese Reaktion zeigt, dass der Markt beginnt, KI nicht mehr nur als Wachstumstreiber, sondern als Disruptionsrisiko für bestehende Geschäftsmodelle zu sehen.

2.2 KI-Investitionen vs. Profitabilität

- Massive Capex-Ankündigungen von Amazon, Alphabet und anderen Hyperscalern.

- Gesamtinvestitionen der Big Techs könnten ~655 Mrd. $ erreichen.

Kritik:

Der Markt ringt mit einem klassischen Dilemma:

Langfristige Plattform-Investitionen stehen gegen kurzfristige Gewinnverwässerung.

Die starke Volatilität signalisiert Unsicherheit über den Return on AI-Capex.

2.3 Chip- und Tech-Schwäche

- AMD-Ausblick löst Sektorverkauf aus.

- PayPal-Einbruch nach Zahlen und CEO-Wechsel.

Interpretation:

Der Technologiesektor zeigt zunehmende Selektivität:

Gewinner durch KI-Story vs. Verlierer mit zyklischem oder strukturellem Gegenwind.

2.4 Rohstoffe, Dollar und Fed-Politik

- Nominierung eines eher restriktiven Fed-Kandidaten stärkt den Dollar.

- Extreme Schwankungen bei Gold und Silber nach vorherigem parabolischem Anstieg.

Einordnung:

Die Volatilität deutet auf überdehnte spekulative Positionierung statt fundamentaler Nachfrage hin.

2.5 Krypto-Volatilität

Bitcoin fiel zeitweise stark, erholte sich aber bis Wochenschluss wieder deutlich.

Politische Gespräche und Regulierungsthemen spielten eine Rolle.

Bewertung:

Typisches Muster eines liquiditätsgetriebenen Risikoassets in einem unsicheren Makroumfeld.

3. Makroökonomische Signale: Stärke trifft Schwäche

Positive Faktoren

- Starker ISM-Industrieindex deutet auf Konjunkturstabilisierung.

Negative Faktoren

- Sehr schwacher Jobaufbau laut ADP.

- Höchste Entlassungsankündigungen seit 2009, teils KI-bedingt.

Schlüsselwiderspruch:

Konjunkturdaten senden gemischte Signale:

Industrie stabilisiert sich – Arbeitsmarkt kühlt ab.

Das erhöht die Wahrscheinlichkeit eines geldpolitischen Wendepunkts, was Aktien kurzfristig stützen kann.

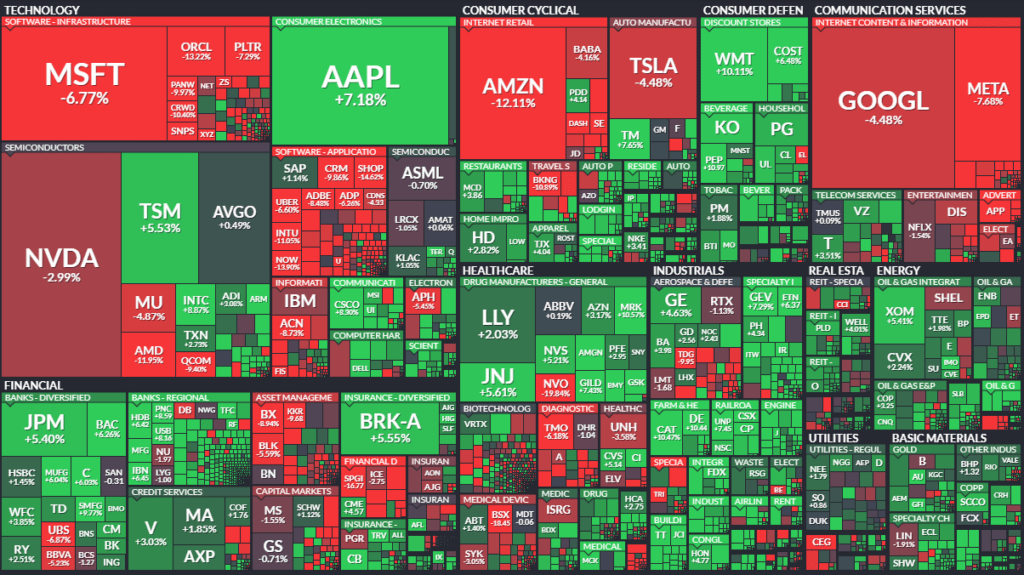

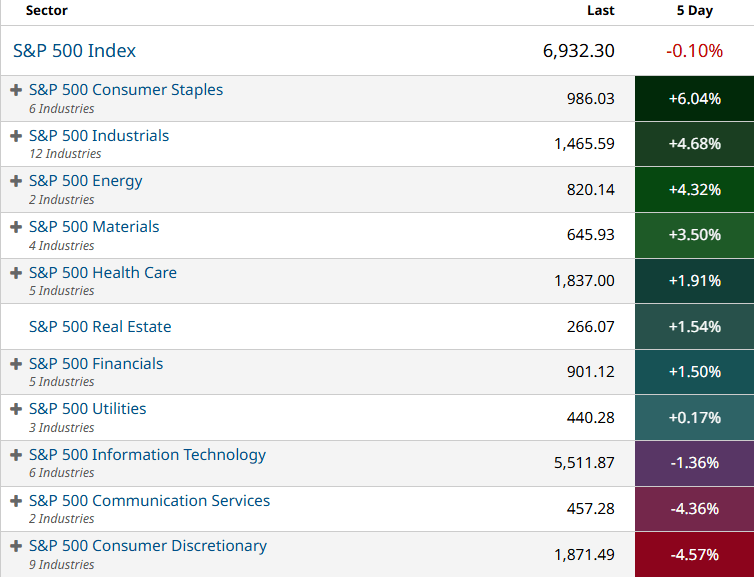

4. Marktstruktur und Rotation

- Dow Jones outperformt durch Value- und Zykliker.

- Nasdaq leidet unter Tech-Schwäche trotz Freitagsrally.

Deutung:

Beginnende Sektorrotation von Growth zu Value – ein typisches Spätzyklus-Signal, das historisch oft vor erhöhter Marktvolatilität auftritt.

5. Globale Perspektive

- Europa auf Rekordniveau bei stabilen Zinsen.

- Asien gemischt, mit Schwäche in China-Tech.

Implikation:

Die Divergenz zwischen Regionen verstärkt das Bild eines fragmentierten globalen Zyklus.

Gesamtfazit

Die Woche kombiniert drei scheinbar widersprüchliche Entwicklungen:

- Historischer Index-Rekord

- Zunehmende strukturelle Risiken im Tech- und KI-Sektor

- Makroökonomische Abschwächung bei gleichzeitig möglicher geldpolitischer Lockerung

Der Dow-Rekord wirkt daher weniger wie der Beginn einer neuen Hausse, sondern eher wie ein spätzyklischer Höhepunkt unter steigender Unsicherheit.

Marktbreite

1. Kerndaten

Gewinner vs. Verlierer (Advances / Declines)

| Börse | Gewinner | Verlierer | A/D-Ratio |

|---|---|---|---|

| NYSE | 1.719 | 1.104 | 1,56 |

| NASDAQ | 2.255 | 2.816 | 0,80 |

| NYSE American | 121 | 175 | 0,69 |

| NYSE Arca | 1.573 | 918 | 1,71 |

Zwischenfazit:

- Klassische Börsen (NYSE, Arca) zeigen breite Stärke.

- Wachstums-/Tech-lastige Segmente (NASDAQ, NYSE American) bleiben negativ.

→ deutliche Sektorrotation.

Neue Hochs vs. Neue Tiefs

| Börse | New Highs | New Lows | Verhältnis |

|---|---|---|---|

| NYSE | 548 | 184 | klar positiv |

| NASDAQ | 678 | 809 | negativ |

| NYSE American | 21 | 32 | negativ |

| NYSE Arca | 657 | 145 | sehr positiv |

Interpretation:

- Breite Stärke liegt nicht im Tech-Segment, sondern in Value, ETF- und Zyklikern.

- Nasdaq-Schwäche bestätigt die zuvor beobachtete KI-/Chip-Volatilität.

2. TRIN-Berechnung (Arms Index)

| Börse | TRIN | Signal |

|---|---|---|

| NYSE | ≈ 1,27 | leicht bearish |

| NASDAQ | ≈ 0,81 | leicht bullish |

| NYSE American | ≈ 0,74 | bullish |

| NYSE Arca | ≈ 1,51 | bearish Druck |

Lesart:

- > 1 → Verkaufsdruck,

- < 1 → Kaufdruck.

Auffällig:

- Uneinheitliches Bild zwischen Börsen → kein klarer Gesamttrend, sondern Fragmentierung.

3. Gesamtbild der Marktbreite

Positiv

- NYSE-Advance/Decline deutlich > 1.

- Viele neue Hochs außerhalb des Tech-Sektors.

- Rotation in defensivere und zyklische Titel bestätigt Index-Stärke im Dow-Umfeld.

Negativ

- Nasdaq-Breite klar schwach (mehr Verlierer, mehr neue Tiefs).

- TRIN teils > 1 → verdeckter Verkaufsdruck trotz Index-Rekorden.

- Divergenz zwischen Indizes und Marktbreite → klassisches Spätzyklus-Signal.

4. Bewertung der Marktentwicklung

Kurzfristig

- Markt nicht einheitlich bullish.

- Rally wird von wenigen Sektoren getragen.

- Erhöhte Wahrscheinlichkeit für:

- Seitwärtsphase

- erhöhte Volatilität

- schnelle Sentiment-Wechsel

Mittelfristig

Die Kombination aus:

- Index-Rekorden

- schwacher Tech-Breite

- gemischten TRIN-Signalen

spricht eher für:

→ reife Haussephase

→ Rotation statt neuer Bullenmarkt-Beschleunigung

Historisch folgt auf solche Divergenzen häufig:

- Korrektur oder

- längere Konsolidierung.

5. Fazit

Die Marktbreite bestätigt nicht vollständig die Index-Stärke.

Kernpunkte:

- Stärke konzentriert sich auf Value- und ETF-Segmente.

- Tech-Breite bleibt negativ – ein Warnsignal.

- TRIN zeigt verdeckten Verkaufsdruck trotz Rekordständen.

Gesamturteil

Der Markt wirkt spätzyklisch stabil, aber intern fragil.

Kurzfristige Hochs sind möglich, doch das Risikoprofil steigt deutlich.

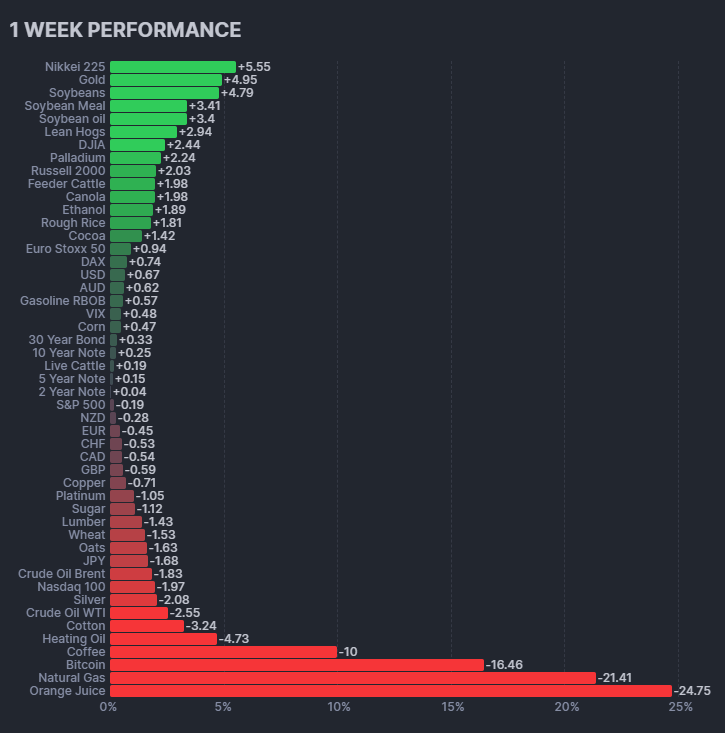

All Stocks – 1 Week-Performance

Sektoren

Die weltweit wichtigsten Aktienindizes

| Name | Woche |

| Mexiko S&P/BMV IPC | ‚+4,75% |

| Schweden OMXS30 | ‚+3,10% |

| Portugal PSI | ‚+2,63% |

| USA Dow Jones | ‚+2,50% |

| Schweiz SMI | ‚+2,46% |

| Belgien BEL 20 | ‚+2,45% |

| USA Russell 2000 | ‚+2,17% |

| USA S&P 500 VIX | ‚+1,83% |

| Frankreich CAC 40 | ‚+1,81% |

| Japan Nikkei 225 | ‚+1,75% |

| Kanada S&P/TSX | ‚+1,71% |

| Deutschland MDAX | ‚+1,60% |

| Indien BSE Sensex | ‚+1,59% |

| Indien Nifty 50 | ‚+1,47% |

| Vereinigtes Königreich FTSE 100 | ‚+1,43% |

| Israel TA 35 | ‚+1,20% |

| Österreich ATX | ‚+1,08% |

| Polen WIG20 | ‚+0,96% |

| Ungarn Budapest SE | ‚+0,93% |

| Brasilien Bovespa | ‚+0,87% |

| Euro-Zone Euro Stoxx 50 | ‚+0,82% |

| Italien FTSE MIB | ‚+0,77% |

| Deutschland DAX | ‚+0,74% |

| Spanien IBEX 35 | ‚+0,35% |

| Deutschland TecDAX | ‚+0,17% |

| USA S&P 500 | -0,10 % |

| Niederlande AEX | -0,63 % |

| Deutschland SDAX | -0,81 % |

| Taiwan Taiwan Weighted | -0,82 % |

| China China A50 | -0,96 % |

| China Shanghai | -1,27 % |

| China DJ Shanghai | -1,48 % |

| Saudi Arabien Tadawul Aktien | -1,70 % |

| Russland MOEX Russia Index | -1,70 % |

| Australien S&P/ASX 200 | -1,81 % |

| USA Nasdaq | -1,84 % |

| China SZSE Component | -2,11 % |

| Türkei BIST 100 | -2,29 % |

| Südkorea KOSPI | -2,59 % |

| Hongkong Hang Seng | -3,02 % |

| Russland RTSI | -3,39 % |

| Vietnam VN 30 | -4,25 % |

| Indonesien IDX Composite | -4,73 % |

U.S. Stock Indexes

| 5 DAY | ||

| Chg | % Chg | |

| Dow Jones | ||

| Industrial Average | 1223,2 | 2,5 |

| Transportation Average | 1592,05 | 8,7 |

| Utility Average | -2,02 | -0,19 |

| 65 Composite | 554,54 | 3,62 |

| Total Stock Market | 88,64 | 0,13 |

| Barron’s 400 | 39,58 | 2,71 |

| S&P | ||

| 500 Index | -6,73 | -0,1 |

| 100 Index | -19,89 | -0,58 |

| MidCap 400 | 149,91 | 4,36 |

| SmallCap 600 | 61,17 | 3,95 |

| SuperComp 1500 | 3,63 | 0,23 |

| Nasdaq Stock Market | ||

| Composite | -430,6 | -1,84 |

| Nasdaq 100 | -476,62 | -1,87 |

| Biotech | 127,69 | 2,18 |

| Other U.S. Indexes | ||

| NYSE Composite | 533,49 | 2,35 |

| Russell 1000 | 1,94 | 0,05 |

| Russell 2000 | 56,59 | 2,17 |

| Russell 3000 | 5,79 | 0,15 |

| PHLX Gold/Silver | 9,62 | 2,52 |

| PHLX Oil Service | 4,56 | 5,19 |

| PHLX Semiconductor | 50,15 | 0,63 |

| CBOE Volatility | 0,32 | 1,83 |

| KBW Bank | 8,51 | 5,08 |

| Value Line (Geometric) | 13,95 | 2,15 |

| Alerian MLP | 146,86 | 82,23 |

Futures performance