Stifel Financial kündigt Dividende von 0,42 $ je Aktie an

Am 29. Oktober 2024 verkündete Stifel Financial Corp. (NYSE: SF) eine vierteljährliche Bardividende von 0,42 $ je Aktie, zahlbar am 16. Dezember 2024. Berechtigt sind Aktionäre, die am Stichtag, dem 2. Dezember 2024, eingetragen sind. Diese Ausschüttung entspricht einer Forward-Dividendenrendite von etwa 1,6 %, basierend auf dem aktuellen Aktienkurs von 104,76 $.

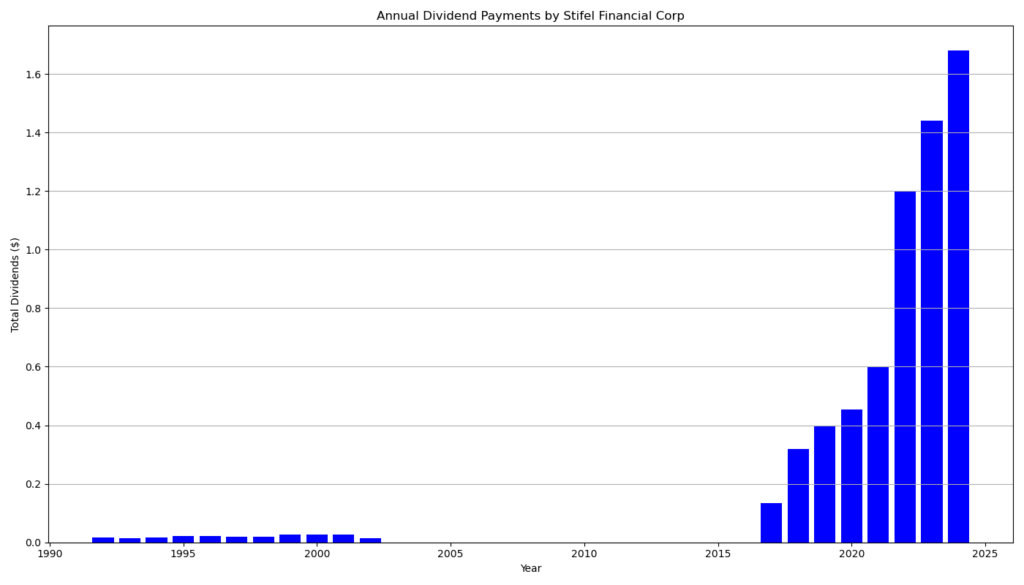

Dividendenhistorie und Wachstum

Stifel Financial zeigt eine kontinuierliche Steigerung der Dividenden, mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) der Dividende über 10 Jahre von beachtlichen 119,73 %. Über die letzten fünf Jahre betrug das durchschnittliche Dividendenwachstum 36,47 %, was die Dividende für langfristige Investoren attraktiv macht, die nach einem kontinuierlichen Einkommen suchen.

Die Ausschüttungsquote (Payout Ratio) von 29,29 % zeigt, dass Stifel nur einen geringen Anteil des Gewinns als Dividende auszahlt, was Raum für zukünftige Erhöhungen lässt und gleichzeitig genügend Kapital für Reinvestitionen und Wachstumsinitiativen bereitstellt.

Finanzanalyse des Quartalsberichts von Stifel Financial Corp. (Q3 2024)

Am 23. Oktober 2024 veröffentlichte Stifel Financial Corp. seinen Bericht für das dritte Quartal, der bedeutende Erfolge und wichtige Finanzkennzahlen hervorhebt. Dieser Bericht liefert Einblicke in das Wachstum und die Profitabilität des Unternehmens im Vergleich zum Vorjahr. Nachfolgend sind die wesentlichen Kennzahlen, die für Investoren von besonderem Interesse sind, aufgeführt und erläutert.

1. Umsatzentwicklung

- Netto-Umsatz stieg auf 1,225 Mrd. $, ein Anstieg von 17 % gegenüber 1,045 Mrd. $ im Q3 2023.

- Kumuliert über die ersten neun Monate des Jahres 2024 erreichte der Umsatz 3,606 Mrd. $ (Vorjahr: 3,203 Mrd. $), was einem Zuwachs von 13 % entspricht.

2. Ergebnis und Gewinn pro Aktie

- Nettoergebnis: Das Ergebnis für gewöhnliche Aktionäre betrug 149,2 Mio. $ im Vergleich zu 58,8 Mio. $ im Vorjahr, was einer bemerkenswerten Steigerung von 153 % entspricht.

- Verwässertes Ergebnis je Aktie: Dieses lag bei 1,34 $ im Vergleich zu 0,52 $ im Vorjahresquartal, was einer Steigerung von 158 % entspricht.

3. Segmentergebnisse

- Global Wealth Management:

- Der Umsatz des Segments erhöhte sich auf 827,1 Mio. $ (Vorjahr: 768,6 Mio. $).

- Das Vorsteuerergebnis betrug 301,7 Mio. $, eine leichte Verbesserung gegenüber 298,4 Mio. $ im Q3 2023.

- Die verwalteten Kundengelder erreichten einen Rekordwert von 496,3 Mrd. $, was einem Anstieg von 20 % entspricht, während die gebührenpflichtigen Vermögenswerte um 26 % auf 190,8 Mrd. $ stiegen.

- Institutional Group:

- Der Umsatz im institutionellen Geschäft stieg um 45 % auf 372,4 Mio. $ (Vorjahr: 256,9 Mio. $).

- Das Vorsteuerergebnis betrug 41,8 Mio. $ nach einem Verlust von 27,8 Mio. $ im Vorjahresquartal.

4. Kostenstruktur und Margen

- Vorsteuer-Gewinnmarge: Diese stieg auf 17,7 % gegenüber 10,5 % im Vorjahr.

- Kompensationsquote: Die Kostenquote für Vergütungen blieb stabil bei 58,6 %, während die Nicht-Vergütungskostenquote aufgrund erhöhter Rechtskosten auf 23,7 % stieg.

5. Kapital und Dividenden

- Kapitalstruktur: Stifel wies eine Tier 1 Kapitalquote von 15,0 % aus, im Vergleich zu 13,9 % im Vorjahr.

- Dividende: Eine Quartalsdividende von 0,42 $ je Aktie wurde beschlossen und am 17. September 2024 an die Aktionäre ausgezahlt. Zudem wurden Vorzugsaktien ebenfalls mit einer Dividende bedient.

6. Weitere Entwicklungen

- Stifel reduzierte die Anzahl der ausstehenden Aktien durch Aktienrückkäufe im Umfang von 20,2 Mio. $ im dritten Quartal.

- Zudem tilgte das Unternehmen eine Senior Notes Anleihe in Höhe von 500 Mio. $.

Fazit

Der Bericht zeigt eine solide finanzielle Performance von Stifel Financial Corp. im dritten Quartal 2024, getrieben durch eine starke Umsatzentwicklung in den Segmenten Global Wealth Management und Institutionelles Geschäft. Die deutliche Steigerung des Nettoergebnisses und der Gewinnmargen spiegelt die Effizienzverbesserungen wider, während das Wachstum der verwalteten Vermögenswerte und die Kapitalerträge ein starkes Kundenvertrauen signalisieren.

Der Bericht betont zudem die langfristige Strategie, durch gezielte Investitionen und eine disziplinierte Kostenkontrolle auch zukünftige Gewinne zu maximieren.

Bewertung und Kennzahlen für Investoren

Stifel Financial wird mit einem Forward-KGV von 13,73 bewertet, was im Vergleich zum Branchendurchschnitt ein moderates Bewertungsniveau darstellt. Mit einem Buchwert pro Aktie von 45,97 $ ergibt sich ein Kurs-Buchwert-Verhältnis von 2,28, was auf eine moderate Überbewertung im Vergleich zu den Nettovermögenswerten hindeutet, jedoch das Vertrauen der Investoren in das zukünftige Wachstumspotenzial reflektiert.

Die Marktkapitalisierung von Stifel beträgt 10,76 Mrd. $. Das Unternehmen weist zudem ein Beta von 1,09 auf, was eine etwas höhere Volatilität im Vergleich zum Gesamtmarkt signalisiert. Für langfristige Investoren ist dies jedoch oft weniger problematisch, da die Wertentwicklung der Aktie historisch gesehen das Marktumfeld widerspiegelt.

Geschäftsentwicklung und aktuelle Finanzkennzahlen

Im dritten Quartal 2024 verzeichnete Stifel einen Umsatz von 1,22 Mrd. $, ein Anstieg von 17,19 % im Vergleich zum Vorjahr. Der Gewinn pro Aktie (EPS) betrug 1,50 $, wobei er die Erwartungen um 0,10 $ verfehlte. Die Einnahmensteigerung war in erster Linie auf den wachsenden Bereich des Global Wealth Managements und das institutionelle Geschäft zurückzuführen, das höhere Umsätze im Investmentbanking und Asset Management erzielte.

Mit einem Umsatzwachstum von 17,8 % und einem Quartalswachstum des Ergebnisses von 132,5 % zeigt sich Stifel als wachstumsstark und profitabel. Diese positive Entwicklung wird durch eine solide operative Marge und das strategische Wachstum im Wealth Management unterstützt.

Stifel verfügt über eine starke Kapitalausstattung und eine gesunde Bilanz. Die Gesamtverschuldung beträgt 2,78 Mrd. $, während der Bargeldbestand des Unternehmens bei 4,67 Mrd. $ liegt. Dies gewährleistet finanzielle Flexibilität, um auf zukünftige Marktchancen zu reagieren und mögliche Investitionen oder Akquisitionen zu finanzieren.

Strategische Ausrichtung und Marktposition

Stifel Financial ist mit seiner dreigleisigen Geschäftsstruktur aus Global Wealth Management, Institutional Group und weiteren Dienstleistungen gut aufgestellt. Diese Diversifikation mindert die Abhängigkeit von einzelnen Einkommensquellen und sichert stabile Einnahmeströme. Für Investoren ist dies insbesondere in volatilen Marktphasen ein Vorteil, da Stifel durch den breiten Ansatz eine erhöhte Resilienz gegenüber Marktschwankungen aufweist.

In den letzten Jahren hat Stifel seine Position auf dem Kapitalmarkt durch strategische Akquisitionen und eine starke Repräsentation im Investmentbanking weiter ausgebaut. Der Vorstandsvorsitzende Ronald Kruszewski betonte, dass das Unternehmen weiterhin in wachstumsstarke Bereiche investieren möchte, was mittelfristig eine positive Aussicht auf die Steigerung der Unternehmens- und Dividendenrendite bietet.

Fazit

Die angekündigte Dividende und die Wachstumsaussichten machen Stifel Financial zu einer attraktiven Wahl für langfristig orientierte Investoren. Die solide Dividendenhistorie, gepaart mit einem niedrigen Ausschüttungsverhältnis, zeigt das Potenzial für zukünftige Erhöhungen. Die stabile Bilanz und die diversifizierte Ertragsstruktur des Unternehmens bieten zusätzliche Sicherheit, während die strategischen Wachstumspläne weiteres Aufwärtspotenzial versprechen.

Für Anleger, die ein stabiles Einkommen und ein robustes Wachstumspotenzial anstreben, bleibt Stifel Financial eine überzeugende Wahl im Bereich der Finanzdienstleistungen.

Unternehmensprofil von Stifel Financial Corp.

Stifel Financial Corp. ist ein führendes Finanzdienstleistungsunternehmen mit Sitz in St. Louis, Missouri. Seit der Gründung im Jahr 1890 hat sich das Unternehmen zu einem bedeutenden Anbieter im Bereich Vermögensverwaltung und Investmentbanking entwickelt. Stifel betreut Privatkunden, institutionelle Anleger, Unternehmen und Kommunen und bietet ein breites Spektrum an Dienstleistungen, darunter Wertpapierhandel, Vermögensberatung, Investmentbanking und kommerzielle Bankdienstleistungen.

Das Unternehmen agiert in drei Hauptsegmenten: Global Wealth Management, Institutional Group und Sonstige Dienstleistungen. Durch diese Diversifikation kann Stifel stabile Einnahmequellen generieren und sich an unterschiedliche Marktanforderungen anpassen. Die starke Marktposition von Stifel wird durch strategische Akquisitionen und ein kontinuierliches Wachstum im Investmentbanking und der Vermögensverwaltung untermauert.

Mit einer Marktkapitalisierung von 10,76 Mrd. $ und einem stabilen Geschäftsmodell ist Stifel eine attraktive Option für Investoren, die auf langfristiges Wachstum und Dividenden setzen.

- Dividende

- Chart

Quelle: investor relations, sec, finance yahoo, bloomberg u.a.