Tagesrückblick US-Märkte – 12. August 2025

1. Marktüberblick und Ausgangslage

Börsenentwicklung:

Die US-Indizes legten kräftig zu und markierten neue Rekordstände. Der S&P 500 stieg um 1,13 % auf 6.445 Punkte, der Dow Jones gewann 1,10 % auf 44.459 Punkte, der Nasdaq Composite kletterte um 1,39 % auf 21.682 Punkte. Treiber war ein Juli-CPI im Rahmen der Erwartungen (+0,2 % M/M, +2,7 % J/J), der die Erwartung einer Fed-Zinssenkung im September verstärkte (Fed Funds Futures: 94 % Wahrscheinlichkeit).

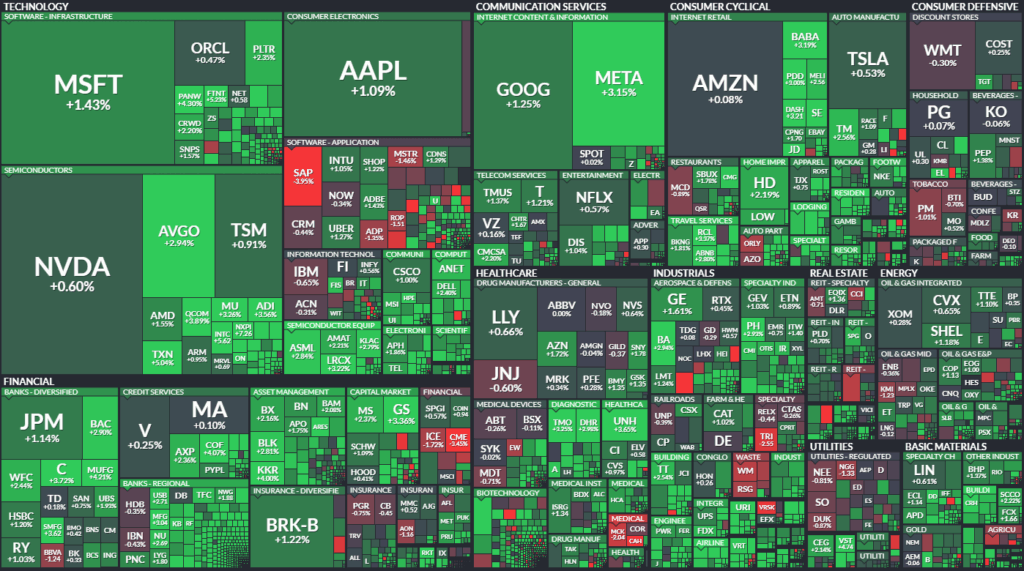

Sektorentwicklung im S&P 500:

- Spitzenreiter: Kommunikationsdienste (+1,79 %), Informationstechnologie (+1,41 %), Finanzwerte (+1,23 %)

- Schwächer: Versorger (+0,44 %), Basiskonsumgüter (+0,17 %)

2. Politische Entwicklungen und Handelsspannungen

US-Handelspolitik:

- Präsident Trump verlängerte die Zoll-Waffenruhe mit China um 90 Tage bis 10. November.

- Geplante Maßnahmen: 100 %-Zoll auf Halbleiterimporte (Ausnahmen bei US-Produktion), Verdoppelung der Zölle auf Importe aus Indien (auf 50 %), weitere Zölle auf Pharmaimporte angekündigt.

- Bloomberg Economics erwartet einen Anstieg des durchschnittlichen US-Zollniveaus auf 15,2 % (2024: 2,3 %).

Politischer Druck auf die Fed:

Trump attackierte erneut Fed-Chef Powell und erwägt laut Social-Media-Posts juristische Schritte. Märkte befürchten Risiken für die geldpolitische Unabhängigkeit.

3. Auswirkungen auf Märkte und Geldpolitik

Zinsen & Anleihen:

- 2J-Rendite: −4 Bp auf 3,73 % (reaktiv auf CPI)

- 10J-Rendite: nahezu unverändert bei 4,29 % (leichter Anstieg nach Trumps Fed-Kritik)

- Inflationserwartungen (10J-Breakeven): −1,4 Bp auf 2,386 %

Geldpolitische Implikationen:

Die Marktteilnehmer preisen eine erste Zinssenkung um 25 Bp am 17. September und eine weitere im Oktober ein. Das schwache, aber nicht rezessive Konjunkturbild erlaubt der Fed ein präventives Vorgehen.

4. Unternehmensnachrichten und Aktienbewegungen

Technologiewerte:

- Halbleiter: NXP, ON Semiconductor, Microchip Technology, Texas Instruments +5 % oder mehr.

- Nvidia: +0,57 % trotz Berichten, dass China den Einsatz von H20-Chips in Staatsprojekten vermeiden soll.

- Intel: +5,62 % nach positiver Stimmungslage trotz politischer Unsicherheiten.

Luftfahrt & Transport:

- Airlines: United (+10 %), American (+12 %), Delta (+9 %) – profitierten von günstigerem Öl und gestiegener Nachfrage (Flugpreise +4 % M/M).

- Spirit Aviation: −41 % nach „Going Concern“-Warnung.

Industrie & Konsum:

- Hanesbrands: +28 % auf Übernahmegerüchte (Gildan Activewear, EV bis zu 5 Mrd. USD).

- Cardinal Health: −7,2 % nach schwachen operativen Ergebnissen und Übernahmeankündigung von Solaris Health.

5. Internationale Marktreaktionen

- Europa: Euro Stoxx 50 +0,08 %, FTSE 100 +0,20 %, DAX −0,23 %

- Asien: Nikkei 225 +1,36 % (Rekordhoch), Shanghai Composite +0,50 %

- Rohstoffe: WTI −0,14 % auf 63,08 USD, Gold stabil bei 3.399 USD, Erdgas −0,57 %

6. Ausblick und Termine

Bewertung:

Die Kombination aus robustem Gewinnwachstum (S&P-500-Q2-Gewinne +9,1 % J/J) und steigender Zinssenkungswahrscheinlichkeit hält die Rally am Leben. Politische Risiken (Fed-Unabhängigkeit, Zollpolitik) bleiben jedoch ein potenzieller Störfaktor.

Wichtige Termine der Woche:

| Datum | Ereignis | Erwartung |

|---|---|---|

| 14.08. | US-PPI Juli | +0,2 % M/M |

| 14.08. | Erstanträge Arbeitslosenhilfe | 229.000 |

| 15.08. | US-Einzelhandelsumsatz Juli | +0,5 % M/M |

| 15.08. | Industrieproduktion Juli | 0,0 % M/M |

| 15.08. | Uni Michigan Verbraucherstimmung (vorläufig) | 62,5 |