Tagesrückblick US-Märkte vom 31. Juli 2025

Starke Zahlen bei Apple und Reddit – Amazon enttäuscht, Zinswende bleibt aus, Volatilität steigt

1. Marktüberblick und Ausgangslage

US-Indizes mit uneinheitlichem Bild

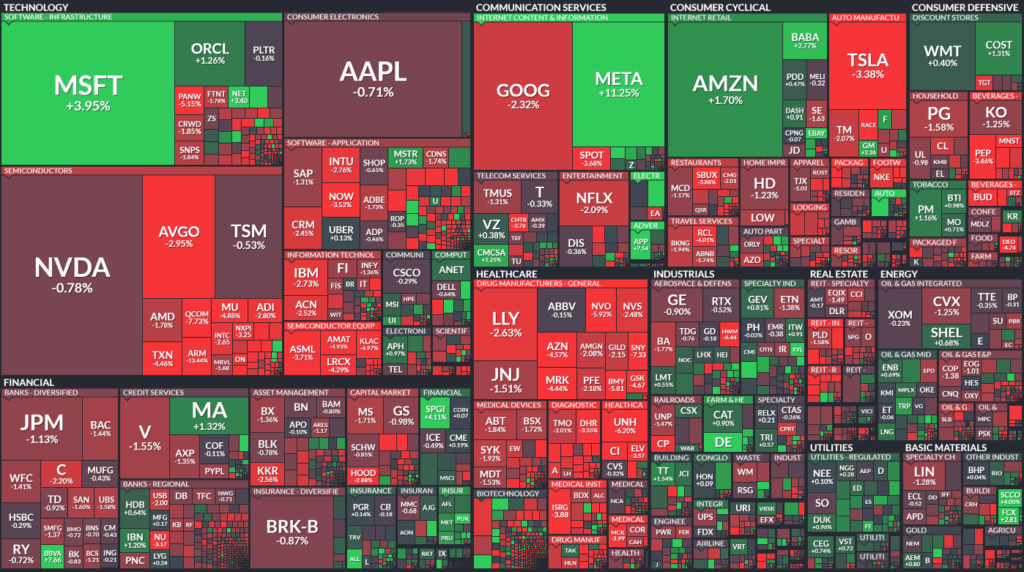

Die US-Aktienmärkte zeigten sich am Donnerstag schwächer, wobei der Dow Jones mit -0,74 % die deutlichste Korrektur verzeichnete. Der S&P 500 verlor -0,37 %, während der Nasdaq Composite nahezu unverändert aus dem Handel ging (-0,03 %). Die Marktbreite ließ nach, insbesondere im Gesundheits- und Immobiliensektor.

Infobox – US-Indexentwicklung

| Index | Schlussstand | Veränderung | % |

|---|---|---|---|

| Dow Jones | 44.130,98 | -330,30 | -0,74 % |

| S&P 500 | 6.339,39 | -23,51 | -0,37 % |

| Nasdaq Composite | 21.122,45 | -7,23 | -0,03 % |

| Volatilitätsindex VIX | 16,72 | +1,24 | +8,01 % |

2. Politische Entwicklungen und Handelsspannungen

Tarife und Zollängste beeinflussen Tech-Konzerne

US-Präsident Trump erhöhte den Druck auf internationale Handelspartner. Besonders für Unternehmen wie Apple und Amazon, die stark von globalen Lieferketten abhängig sind, bleibt die Zollpolitik ein Belastungsfaktor. Apple meldete einen Zoll-Gegenwind in Höhe von 900 Mio. USD für das dritte Quartal. Auch Amazon thematisierte im Earnings Call die Risiken durch gestiegene Importabgaben.

3. Auswirkungen auf Märkte und Geldpolitik

US-Zinsen steigen leicht – Fed-Senkung vorerst vom Tisch

Die Renditen am US-Anleihemarkt zogen leicht an. Die 10-jährige US-Staatsanleihe rentierte bei 4,38 %, die 30-jährige bei 4,91 %. Gründe waren robuste Wirtschaftsdaten und die geringe Erwartung einer Zinssenkung im September.

Infobox – US-Renditen (Auswahl)

| Laufzeit | Rendite | Veränderung |

|---|---|---|

| 10 Jahre | 4,383 % | +0,008 % |

| 2 Jahre | 3,966 % | +0,003 % |

| 3 Monate | 4,349 % | +0,009 % |

Konjunkturdaten überraschen positiv

- Persönliches Einkommen stieg im Juni um +0,3 % (erwartet: +0,2 %)

- Beschäftigungskostenindex Q2: +0,9 % (erwartet: +0,8 %)

- Chicago PMI: 47,1 (deutlich über Konsens von 41,7)

- Erstanträge auf Arbeitslosenhilfe: 218.000 (besser als erwartet)

4. Unternehmensnachrichten und Aktienbewegungen

Technologiewerte

- Apple überraschte mit starken Quartalszahlen: Umsatz 94 Mrd. USD (erwartet: 89,5 Mrd.), EPS 1,57 USD. Besonders stark: iPhone-Umsatz +13 %. Die Aktie stieg nachbörslich um +2,2 %.

- Amazon: Trotz solider Zahlen (Umsatz 167,7 Mrd. USD, EPS 0,65 USD) fiel die Aktie um -3 %. Grund: AWS-Marge rückläufig, Ausblick enttäuscht.

- Reddit mit einem Umsatzsprung auf 535–545 Mio. USD (vs. 473 Mio. erwartet), EPS 0,45 USD (erwartet: 0,19 USD) – Aktie +15 % nachbörslich.

- Figma gelang mit +250 % der bislang erfolgreichste IPO des Jahres.

Weitere Sektoren

- Coinbase: Umsatz und Handelsvolumen unter Erwartungen, Aktie -5 % nachbörslich.

- Roku: Überraschend stark mit Gewinn von 0,07 USD (erwartet: -0,15 USD), Aktie +5 %.

- Norwegian Cruise Line: Rebound bei Buchungen führt zu +9 % Kursgewinn.

5. Internationale Marktreaktionen

Europa schwächer, Japan fester

- DAX: -0,81 %

- Euro Stoxx 50: -1,30 %

- FTSE 100 (UK): -0,05 %

- Nikkei 225 (Japan): +1,02 %

- Shanghai Composite: -1,18 %

Rohstoffe und Devisen

- Gold: -0,16 %, Silber: +0,17 %, Kupfer: +1,83 %

- WTI Öl: +0,16 %, Brent: +0,11 %

- EUR/USD: 1,1423 (+0,07 %)

- Bitcoin: -0,80 %, Ethereum: -1,03 %

6. Ausblick und Termine

Nächste Impulse: Arbeitsmarktbericht & ISM

Am Freitag werden die US-Arbeitsmarktdaten für Juli veröffentlicht. Erwartet werden +100.000 neue Stellen und ein leichter Anstieg der Arbeitslosenquote auf 4,2 %. Gleichzeitig blicken Investoren auf den ISM-Index (erwartet: 49,5) sowie das Verbrauchervertrauen der Universität Michigan.

Infokasten – Wichtige Termine

| Datum | Ereignis | Erwartung |

|---|---|---|

| 01.08. | US-Arbeitsmarktbericht Juli | +100.000 Jobs |

| 01.08. | ISM Manufacturing Index | 49,5 |

| 01.08. | Michigan Consumer Sentiment (final) | 61,8 |

| ab 01.08. | Neue US-Zölle auf Importe aus Asien | bis zu 15 – 50 % |

Fazit

Während Apple und Reddit mit überzeugenden Zahlen glänzten, enttäuschte Amazon trotz guter Kennzahlen durch Margenrückgänge und einen schwachen Ausblick. Die allgemeine Marktstimmung bleibt fragil – hohe Bewertungen, anziehende Zinsen und geopolitische Unsicherheit dämpfen das Sentiment. Die kommenden Arbeitsmarktdaten dürften richtungsweisend für die Geldpolitik und Marktstimmung im August sein.

Zusammenfassung des Marktberichts

Zusammenfassung der Marktdaten vom 31. Juli 2025 aus US-Sicht:

Aktienmärkte

- Die US-Börsen schlossen schwächer:

• Dow Jones: -0,74 %

• S&P 500: -0,37 %

• Nasdaq Composite: nahezu unverändert (-0,03 %) - Belastung kam v. a. aus dem Gesundheitssektor (-2,79 %) und Immobilien (-1,74 %), während Kommunikationsdienste (+2,08 %) und Versorger (+0,59 %) zulegten.

- Die Volatilität (VIX) sprang um +8,01 % auf 16,72.

- International entwickelten sich die Märkte gemischt:

• Japan (Nikkei): +1,02 %

• China (Shanghai): -1,18 %

• Deutschland (DAX): -0,81 %

Rentenmärkte

- US-Renditen zogen leicht an:

• 10-jährige US-Treasuries: 4,38 % (+0,01 %)

• 30-jährige: 4,91 %

• Kurze Laufzeiten ebenfalls leicht gestiegen. - Renditen in Europa und Asien tendenziell rückläufig, v. a. in UK (-0,035 %) und Deutschland (-0,013 %).

Währungen

- US-Dollar stabil bis leicht stärker:

• EUR/USD: 1,1423 (+0,07 %)

• USD/JPY: 150,73 (-0,03 %)

• WSJ Dollar Index nahezu unverändert (-0,03 %)

Kryptowährungen

- Leichte Schwäche bei Krypto:

• Bitcoin: -0,80 %

• Ethereum: -1,03 %

• Breiter Rückgang bei Altcoins (DASH -2,58 %, Litecoin -1,78 %)

Rohstoffe

- Ölpreise leicht fester:

• WTI: +0,16 %, Brent: +0,11 % - Edelmetalle schwächer (Gold -0,16 %, Silber +0,17 %)

- Kupfer mit starkem Tagesplus: +1,83 %

- Bloomberg Commodity Index fiel deutlich: -2,00 %

Konjunktur & Daten

- Persönliche Einkommen: +0,3 % (erwartet: +0,2 %)

- Beschäftigungskostenindex Q2: +0,9 % (erwartet: +0,8 %)

- Erstanträge auf Arbeitslosenhilfe: 218.000 (besser als erwartet)

- Chicago PMI: 47,1 (deutlich über den Erwartungen von 41,7)

- Erdgaslager: leicht über den Erwartungen

Ausblick

- Arbeitsmarktbericht für Juli steht bevor (erwartet: +100.000 Stellen)

- Markt rechnet nicht mit baldiger Zinssenkung (Renditen steigen, Fed bleibt zurückhaltend)

Aktien im Fokus

- Figma mit spektakulärem IPO: +250 %

- Weitere starke Performances: Pineapple Financial (+73 %), Recon Technology (+65 %)

- Hinweis auf wiederbelebte Risikobereitschaft im Tech- und Small-Cap-Bereich

Fazit

Die Märkte konsolidieren auf hohem Niveau. Positiv überraschte Konjunkturdaten stützen den Ausblick, führen aber auch zu steigenden Renditen. Einzelne Tech-Titel und IPOs zeigen nach wie vor hohe Risikobereitschaft. Defensive Sektoren und Healthcare unter Druck. Investoren blicken nun auf die Arbeitsmarktzahlen und mögliche weitere Auswirkungen steigender Zölle.